Нацбанк объясняет сдерживание базовой ставки борьбой с инфляцией

В текущем году мировая экономика переживает самый трудный период со времён Великой депрессии. Пандемия коронавируса и обвал цен на нефть оказали негативное влияние на весь мир, в том числе и на Казахстан, ощутимо пошатнув экономику страны.

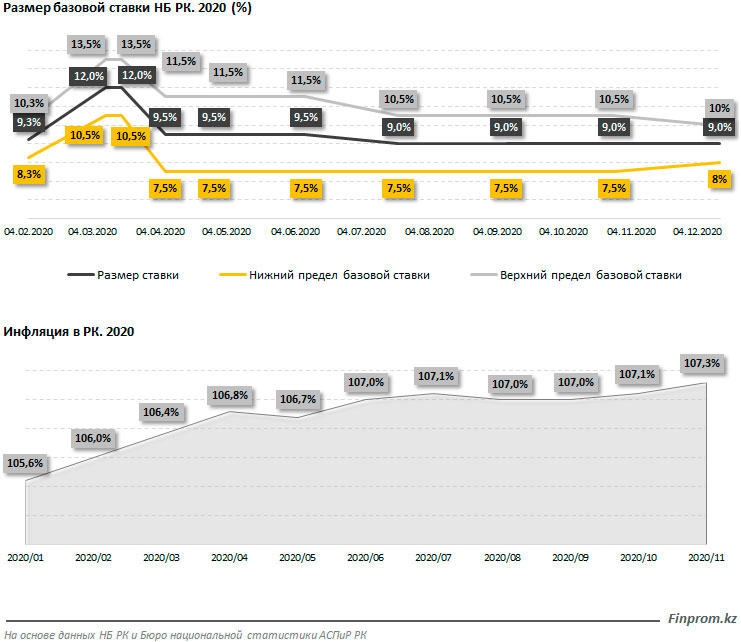

После резкого падения цен на нефть в марте 2020 года Национальный Банк РК повысил базовую ставку до 12%, расширил коридор процентных ставок, а также предпринял ряд других мер, чтобы ограничить краткосрочную нестабильность обменного курса. По мере ослабления давления на валютном рынке и нарастания опасений по поводу экономической активности НБ РК начал постепенно ее снижать.

Последнее решение по базовой ставке было принято 14 декабря 2020 года: НБ РК решил сохранить базовую ставку на уровне 9,0% годовых с сужением процентного коридора до +/− 1,0 п. п. Стабильная ситуация на денежном рынке позволила сузить коридор базовой ставки до предэпидемического уровня. Соответственно верхний и нижний пределы колебаний ставок денежного рынка составили 10% и 8%.

Решение по базовой ставке было обусловлено фундаментальной нестабильностью на рынке нефти, высокими и слабо заякоренными инфляционными ожиданиями при всё ещё сохраняющейся неопределённости, связанной с эпидемиологической ситуацией в стране и мире, а также со сроками массовой вакцинации. Заякорить инфляционные ожидания необходимо для достижения цели по инфляции в 2021-2022 годах. В этой связи текущий уровень базовой ставки позволит достигнуть цели по инфляции в 4–6% к концу 2021 года.

В текущих условиях дальнейшее снижение базовой ставки может негативно сказаться на росте инфляции. Напомним: уже в ноябре инфляция ускорилась до 7,3%. Кроме того, когда речь идёт о снижении ставки, необходимо учитывать реальную величину, то есть за минусом ожидаемой годовой инфляции. Сейчас с учётом инфляции, ожидаемой до конца года, уровень реальной базовой ставки составляет 1,5%–1,7%, что ниже равновесного нейтрального уровня в 3%–3,5%. Это говорит о смягчении текущей денежно-кредитной политики, а также о том, что снижение базовой ставки не является целесообразным: текущая и ожидаемая инфляция не позволяют снизить ставку на сегодняшний день, так как базовая ставка должна отражать настоящую цену денег в экономике.

Кроме того, одними из негативных факторов снижения базовой ставки могут стать снижение привлекательности тенговых вкладов, рост долларизации, давление на курс тенге, истощение золотовалютных резервов и, в итоге, снижение суверенного рейтинга страны. Стоит учесть и тот факт, что значительное снижение базовой ставки повлияет на снижение ставок по депозитам, что, в свою очередь, приведёт к их оттоку и, соответственно, снижению ресурсной базы банковской системы.

На данный момент денежно-кредитная политика уже значительно смягчена и направлена на достижение баланса между поддержанием деловой активности и сдерживанием инфляции.

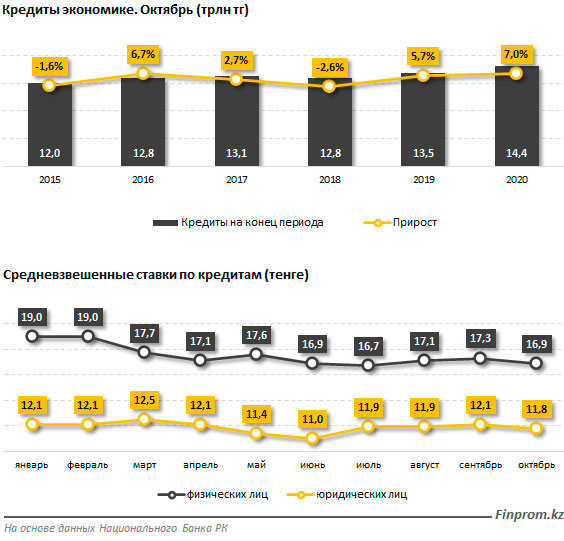

Один из обсуждаемых вопросов в стране — предположение, что снижение базовой ставки приведёт к росту кредитования экономики и восстановлению экономической активности. При этом на сегодня такая необходимость отсутствует, так как кредитование экономики РК, несмотря на мировой кризис, и так в значительном плюсе, а процентные ставки по кредитам снизились. Так, к концу октября текущего года портфель кредитов экономике БВУ РК увеличился на 7% за год и составил 14,4 трлн тг. В свою очередь, индекс деловой активности в ноябре поднялся на 0,6 пункта и составил 49,4, а индекс бизнес-климата достиг 1,3 (в октябре текущего года — 0,0) — это говорит об улучшении условий ведения бизнеса.

К примеру, в России в текущем году для стимулирования экономического роста ЦБ активно снижал ключевую ставку. При этом положительного эффекта фининститут так и не добился, так как снижение базовой ставки даёт лишь кратковременный эффект для стимулирования экономической эффективности. Если индекс деловой активности в РК растёт уже четвёртый месяц подряд, приблизившись к положительной отметке, то показатель по России продолжает снижаться: в ноябре он составил всего 46,3. Кроме того, снижение ключевой ставки в России ожидаемо привело к ускорению инфляции: так, в ноябре 2020 года годовая инфляция ускорилась до 4,4%, что больше прогнозного значения Банка России (3,9%–4,2%). Это один из примеров того, что резкое снижение ставки влечёт негативные последствия.

В свою очередь, поддержку в кредитовании экономики и, соответственно, восстановлении деловой активности в стране обеспечивают предпринятые НБ РК и Правительством антикризисные меры. В текущем году НБ расширил существующие программы кредитования по льготным ставкам и запустил новую программу льготного кредитования предпринимательства. Кроме того, была запущена программа субсидирования кредитов МСБ до 6%. Именно такие меры позволяют в полной мере кредитовать экономику и предоставлять доступное финансирование, что, в свою очередь, приводит к восстановлению экономики.

Поддержать

Поддержать

Smart

Smart  Бизнес

Бизнес  Культурная среда

Культурная среда  Общество

Общество  Политика

Политика  "Законы XII таблиц"

"Законы XII таблиц"  Досье и мифы

Досье и мифы  Асар в Украине

Асар в Украине

Комментариев пока нет