Казахтелеком: почему монополист поднимает цены без согласия клиентов?

Казахтелеком – это яркий пример того, как создание монополии убивает конкуренцию за клиента. Как итог: государство и национальные холдинги декларируют одно, но делают полностью противоположное. В этом примере частные инициативы и конкуренция были заменены на государственный монополизм, в результате чего страдают потребители и развитие экономики Казахстана.

За счет чего улучшились показатели Казахтелекома?

Особенностью коронавирусного кризиса стало то, что, в отличие от подавляющего большинства других секторов экономики, телекоммуникационные рынки во всем мире получили хороший толчок к росту, поскольку карантинные меры резко усилили использование интернета и телекоммуникационной связи.

Согласно годовому отчету Казахтелеком (далее – КТ) за 2020 год, телекоммуникационный рынок Казахстана в этот кризисный год вырос сразу на 14,5%. При этом доля КТ на рынке в этот год (включая фиксированную и мобильную связь и интернет) выросла с 63,9% до 64,6%. То есть, в целом, в 2020 году КТ рос лучше, чем другие, особенно с учетом того, что услуги от фиксированной телефонии упали на 5,5%. Такое снижение доходов от фиксированной телефонии является нормальным трендом в последние годы, поскольку все больше людей и бизнеса отказываются от фиксированных телефонов и переходят на мобильную связь.

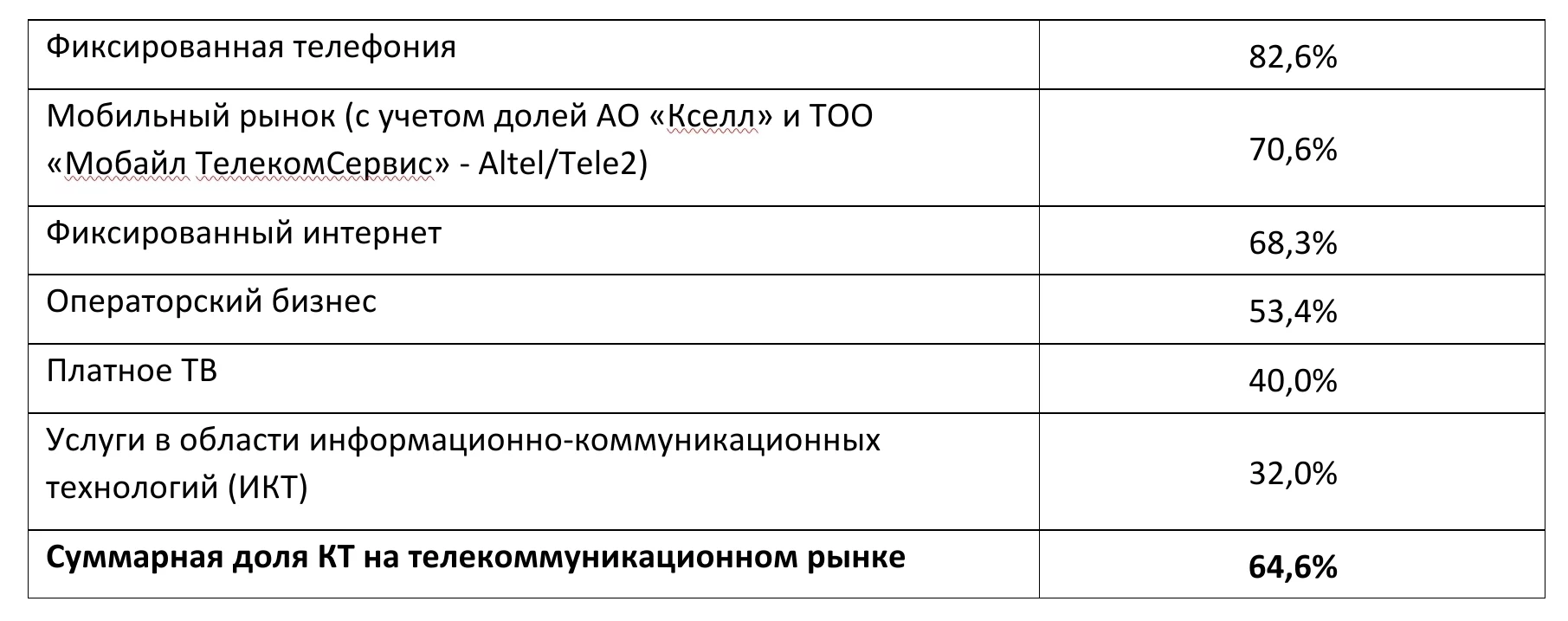

В разрезе сегментов телекоммуникационного рынка доли КТ выглядят следующим образом (годовой отчет компании за 2020 год).

Таким образом, на сегодня в первых трех сегментах рынка Казахтелеком занимает доминирующее (монопольное) положение. Если смотреть глубже — по отдельным видам деятельности, то монополия этой госкомпании на рынке еще шире. Здесь важно отметить, что до 2019 года доля КТ на мобильном рынке была очень небольшой и практически не росла (если не падала). Однако после приобретения контроля над Kcell и Tele2/Altel суммарная доля КТ на рынке выросла на более чем в два раза. Ниже показан график из годового отчета КТ.

К сожалению, в годовых отчетах КТ нет расшифровки за счет чего резко выросли доходы этого госмонополиста в 2020 году. Здесь может быть комбинация из двух вариантов – выросли объемы услуг и выросли цены на эти услуги. Поскольку никто не дает такой расшифровки, то приходится опираться на личный опыт. Судя по всему, во многом рост доходов КТ произошел за счет монопольного поднятия цен.

Раньше я был клиентом Kcell, но после перехода этого оператора в руки КТ в 2019 году я перешел в Beeline, поскольку не верю в высокое качество обслуживания и эффективность любой госкомпании, а тем более, когда такая компания стала монополистом на рынке. Я использую Beeline для мобильной связи и домашнего интернета в частном доме. В мае этого года с удивлением узнал, что этот мобильный оператор без моего разрешения поменял мне тариф, увеличив его стоимость сразу на 30%!

Позвонив в их кол-центр, узнал, что они добавили мне пару гигабайт и дополнительные бесплатные соцсети и… из-за этого поменяли мне тариф в сторону роста цены. Я сказал, что мне все это совсем не нужно и попросил вернуть мой старый тариф. На что было заявлено, что старый тариф уже не существует и они могут менять мне тариф без моего согласия. Посмотрев новые предоплатные тарифы Beeline с тем же количеством минут разговора и гигабайт интернета, можно легко обнаружить, что их стоимость с 2019 года выросла примерно в 25% — 35%.

Написал о росте тарифов в Beeline у себя на странице в фейсбук и получил много комментариев о том, что в самом Казахтелекоме и его дочках (Kcell и Tele2/Altel) происходит то же самое. Тарифы на связь и интернет значительно выросли. То есть фактически, после монополизации рынка Казахтелеком начал поднимать свои тарифы на связь и интернет, а теперь за ним довольно активно последовал и Beeline. И всё потому, что на рынке исчезла нормальная конкуренции в борьбе за клиента так, как это было до 2019 года.

Государственная монополизация рынка вопреки всем планам и обещаниям

Демонополизация телекоммуникационного рынка (а это означает демонополизация Казахтелекома) имеет долгую историю. Программа по демонополизации Казахтелекома была запущена в конце 2003 года с принятием правительством республики программы либерализации рынка связи. В 2006 году власти вообще собирались разделить КТ на несколько частей (по аналогии с тем, как это делалось в США), чтобы устранить монополию во всех сегментах рынка, либерализовать рынок, и дать легкий доступ на него частным инвесторам. Однако этого так и не было сделано.

В 2010 году в Казахстан пришел известный шведский мобильный оператор Tele2. Компания очень активно и агрессивно зашла на рынок и быстро завоевала популярность за счет известного бренда, хорошего качества связи, и более дешевых тарифов. В результате количество абонентов у Tele2 в Казахстане стало очень быстро расти.

В свою очередь Казахтелеком на рынке мобильной связи владел 49% акций в Kcell и зачем-то развивал свою собственную мобильную сеть под маркой Altel. Из-за жесткой конкуренции со стороны Kcell и Tele2, а скорее, из-за неэффективного управления этой госкомпаний, у Altel дела шли довольно плохо.

В 2012 году КТ продал свою долю в Kcell (49%) и данная компания стала принадлежать полностью частным стратегическим инвесторам, что было абсолютно правильным и соответствовало долгосрочным планам властей по развитию рынка мобильной связи. Данный рынок является высококонкурентным и государства, как владельца бизнеса, в принципе там не должно быть.

В том же году Kcell вывел 25% своих акций на фондовые биржи Казахстана и Лондона, что было также очень хорошо, поскольку это делало компанию абсолютно прозрачной и дало хороший толчок развитию рынка ценных бумаг в Казахстане. К сожалению, на этом успешная либерализация и демонополизация телекоммуникационного рынка закончилась и дальше все пошло в противоположную сторону. К тому времени суммарная доля КТ на рынке телекоммуникаций составляла чуть более 30%.

В начале 2016 года государство в лице Казахтелекома вместо того, чтобы продать хромающий Altel в частные руки, решило сделать совместное предприятие с Tele2 (в этом предприятии у КТ было 51% акционерного капитала и 49,48% голосующих акций). Трудно было понять логику властей в этом случае, поскольку продажа Altel частным инвесторам полностью соответствовала бы целям программы приватизации и разгосударствления экономики. Однако, по всей видимости, именно тогда уже начались скрытые планы по обратной национализации и монополизации телекоммуникационного рынка Казахтелекомом.

Так, в конце 2018 Казахтелеком неожиданно приобрел 75% акций Kcell. А в мае 2019 года КТ заключил соглашение с Tele2 на покупку 49% в совместном предприятии. В результате доля рынка Казахтелекома в мобильной связи сразу же после этих сделок была в районе 80%. Сейчас эта доля пришла к 70%, так как народ и бизнес сразу же побежали от этой госкомпании к единственному частному мобильному оператору – Beeline.

Самое интересное, что вся эта национализация частных операторов (Kcell и Tele2) и монополизация рынка мобильной связи полностью противоречит антимонопольному законодательству и программе приватизации и разгосударствления экономики. Однако государство у нас хозяин своего слова, как дало его, так и взяло обратно.

Очень хорошо по этому поводу было написано в стратегии развития ФНБ Самрук-Казына (контролирующий акционер КТ), которую утвердили в 2018 году, как раз перед покупкой Kcell Казахтелекомом. «Фонд участвует в повышении эффективности экономики Казахстана, снижении доли квазигосударственного сектора в экономике Казахстана через активное участие в Комплексном плане приватизации на 2016 – 2020 годы путем передачи своих активов в конкурентную среду. Успешная реализация программы будет стимулировать повышение уровня корпоративного управления, развитие здоровой конкуренции в частном секторе, сокращение присутствия государства в конкурентных секторах экономики, улучшение инвестиционного климата Республики Казахстан, а также привлечение новых технологий в экономику страны и уменьшение государственного регулирования в бизнес-секторе». Поэтому еще в ноябре 2020 года Агентство по защите и развитию конкуренции предложило «Казахтелекому» избавиться от одного из двух сотовых операторов: Kcell или объединенных Tele-2 и Altel.

Рынок на все эти вызовы реагировал ожидаемо – с начала года акции Kcell подешевели более чем на 51%. Свою роль сыграл делистинг бумаг на двух биржах – Лондонской и МФЦА, который вступил в силу 14 июня 2021 года. Однако, все это, по мнению аналитиков, только увеличило интерес потенциальных покупателей.

Рынок отыграл падение акций на фоне давления антимонопольного комитета, а появление нового частного инвестора приведет к улучшению управления компанией – ему предстоит выполнять свои обязательства перед инвесторами, а следовательно, нужен будет рост акций и дивидендов. Кселл сегодня – одна из самых диверсифицированных по составу акционеров компаний. Среди них как частные фонды и физические лица, так и финансовые институты и сам Казахтелеком. После сделки их состав еще больше увечится, а значит, вырастет и прозрачность компании.

Таким образом, появились основания для осторожного оптимизма, поскольку любое снижение госдоли в бизнесе – это хороший тренд. Это значит, что правительство услышало голос частных инвесторов и профессионального сообщества.

От редакции:

Тем временем, не исключено, что в рамках программы приватизации правительство все же осуществит свои планы по продаже десятипроцентного пакета акций крупнейшего телекоммуникационного оператора страны АО «Казахтелеком» Единому накопительному пенсионному фонду Казахстана (ЕНПФ). Запланированная в прошлом году сделка так и не состоялась. По версии национального оператора, перенос ее сроков был связан с увеличением доли компании на рынке и процессами трансформации предприятия в экосистему.

Ожидаемо, компания считает, что эта сделка может повлиять на стратегические интересы государства, и даже если правительство решится на этот шаг, то не раньше 2024–2025 годов, а возможно, и позже. Выглядит это вполне логично: зачем продавать актив, который растет в цене и показывает высокую чистую прибыль?

Возможно, свою роль сыграл успешный выход на публичное размещение Kaspi, который позиционируется как цифровая экосистема. В Казахстане поняли, что телеком может разместиться очень хорошо и за очень хорошие деньги. Вторым фактором может сыграть рост доходов «Казахтелекома» в период пандемии, вызвавший значительный приток клиентов как из числа абонентов фиксированной связи, так и в секторах ТВ и фиксированного интернета. И наконец, процесс перехода бизнес-процессов в онлайн в разы увеличил потребности в скоростных каналах связи и сервисах, позволяющих обеспечить эффективное функционирование бизнеса в дистанционном режиме. При этом, скорее всего, давление на сети будет продолжать расти. Все это вкупе привело к ожидаемому росту доходов оператора.

«Казахтелеком» также претендует на создание своей версии экосистемы. В его стратегии развития видеоаналитика, блокчейн, финансы, e-commerce, безопасность. При этом, у них амбиции перерасти из агрегатора в контент-генератора. Определенную ставку компания делает на отечественный казахоязычный контент, в котором на рынке ощущается огромный дефицит.

Не скрывает оператор и планов по экспансии на зарубежные рынки. В частности, сейчас они присматриваются к операторам в странах Центральной Азии и России.

Но есть и свои ограничения. В СНГ один из самых низких уровней доходности на одного абонента. Чтобы дать качественную связь при низких тарифах, требуются большие инвестиции, а значит, группе компаний легче дать эти инвестиции, чем одной компании. Кроме того, в Казахстане очень низкая плотность населения — шесть человек на 1 кв. км. По мнению экспертов, при таких условиях два — это оптимальное количество оператора. У третьего оператора могут возникнуть серьезные проблемы с экономикой проектов.

И наконец, больная тема для всего постсоветского пространства — распределение частот для 5G. Понятно, что «Казахтелеком» считает, что он должен стать единым оператором 5G для страны, как это было в свое время, когда запускали 4G. Однако у конкурентов, антимонопольных органов и экспертного сообщества совершенно другое мнение и в этом году правительству предстоит принять непростое решение. Однако, это не мешает оператору уже завершить разработку 5G-концепции. Авторы уверяют, что по результатам тестов технологии 5G и на основании разработанной концепции «Казахтелеком» при разворачивании сетей 5G будет использовать целый ряд инновационных технологий, ранее практически не применявшихся в наших сетях мобильной связи. Но последнее слово – за регулятором.

Мурат Темирханов, FCCA. Финансист/экономист

Все комментарии проходят предварительную модерацию редакцией и появляются не сразу.