Клиенты МФО готовы выйти на площадь

Беззалоговые потребкредиты для граждан в банках и МФО – это фактически два разных мира, в чем сотрудники Фонда Qalam убедились в результате опроса, который выявлял финансовое и экономическое поведение молодежи Казахстана до 35 лет. И если банки находятся «на виду», и поэтому подвергаются критике при любом возникновении темы «закредитованность населения», то МФО – вне публичной сферы, и мы мало что знаем об их клиентах. Фонд Qalam изучил разницу между клиентами банков и МФО. С учетом того, что именно МФО генерируют значительную долю портфеля проблемных кредитов, регуляторам и законодателям будет полезно знать различия в клиентском поведении заемщиков МФО и банков.

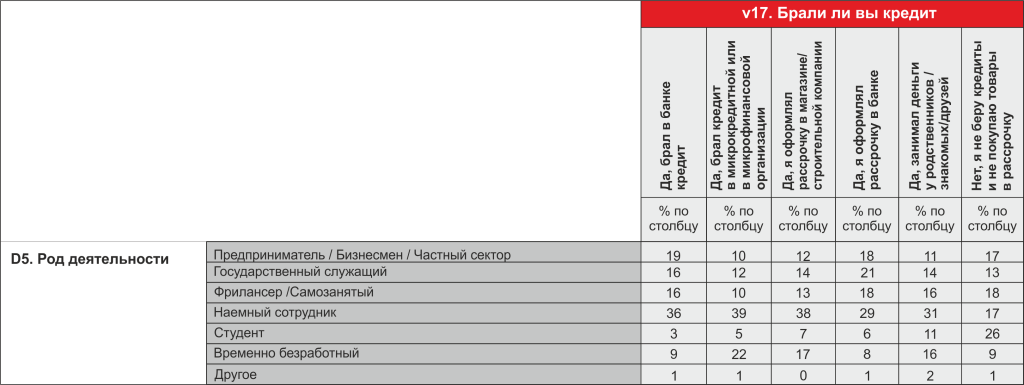

Безработные берут кредиты в МФО

Предприниматели и бизнесмены предпочитают банки (19% брали кредит в банках против 10% – в МФО), в группе фрилансеров и самозанятых банки также более предпочтительны – 16% против 10%. А вот в среде госслужащих разница уже не столь существенна, но банки все еще в приоритете – 16% и 12% соответственно. У наемных сотрудников, а это самая большая группа по типам занятости, банки с МФО идут почти вровень с незначительным относительным перевесом в пользу МФО – 36% и 39% соответственно. Радикальное различие наблюдается в группе «временно безработные»: 22% брали кредит в МФО и лишь 9% в банках.

Не стоит удивляться, что именно микрофинансовые организации порождают наибольшую долю в портфеле проблемных займов всей финансовой системы: чем менее устойчив статус занятости, тем менее устойчивы и доходы, если они вообще есть, тем с большей охотой граждане выбирают МФО, и пределом является группа «временно безработные».

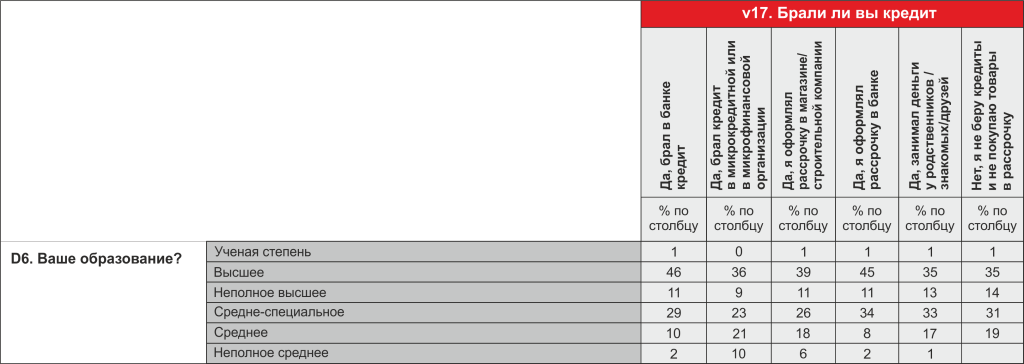

Образованные предпочитают банки

Очень показательны предпочтения в выборе банков или микрофинансовых организаций по уровню образования заемщика. Просто перечислим цифры, а выводы предоставим читателю. Заемщики со средним и неполным средним образованием выбирают кредиты в МФО, но уже начиная с уровня средне-специального образования предпочтительнее становятся банки, и самый большой разрыв в выборе между банками и МФО в пользу первых наблюдается в группе с высшим образованием – 46% против 36% соответственно.

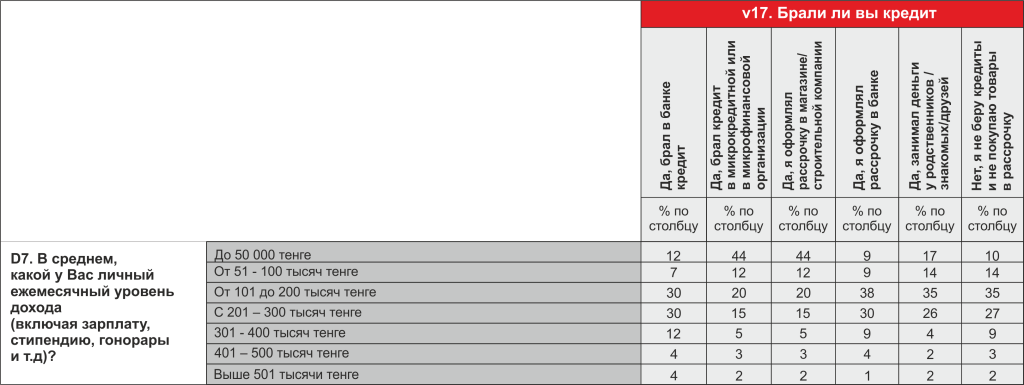

МФО – выбор бедных, обеспеченные идут в банки

Законодательные и регуляторные инициативы, призванные бороться с закредитованностью социально уязвимых слоев населения, коснулись, прежде всего, банков. Сомнительность такого подхода была понятна уже хотя бы по тому, что наибольшее количество проблемных займов находится или в зоне МФО, или уже перекочевало к коллекторам.

Распределение предпочтений между банками и МФО в зависимости от уровня ежемесячного дохода, четко выявляет границу «двух миров». Молодежь с ежемесячным доходом 100 тысяч тенге и меньше с подавляющим перевесом кредитуются в МФО – 56% против 19% в банках. В группе с ежемесячным доходом между 100 и 200 тысячами тенге в месяц доля выбирающих банки уже в полтора раза больше, чем клиентов МФО – 30% и 20% соответственно. Среди тех, чей ежемесячный доход составляет 200 тысяч тенге и выше, доля предпочитающих банки кратно выше доли выбирающих МФО – 50% и 25% соответственно.

Получается, что самые бедные и уязвимые группы граждан как раз и становятся клиентами МФО, где и кредит «дороже», и выше вероятность стать «проблемным заемщиком». Своеобразный «налог на бедность».

Эту ситуацию невозможно исправить, ограничивая банки в кредитовании граждан.

Системно задачу закредитованности можно решить в стратегической перспективе только работающей программой повышения реальных доходов населения.

Как временная и сугубо тактическая мера – расширить возможности для банковского кредитования низкодоходной категории граждан, и при этом ограничить аппетиты и круг заемщиков МФО. К сожалению, законодательные инициативы оказались противоположными – за возросшее количество проблемных кредитов по большей части предлагают «наказывать» именно банки.

Сложно сказать, что стоит за нелогичностью таких законодательных инициатив – популизм, эксплуатирующий классовую ненависть к банкирам «простых граждан» или кризис госуправления, при котором система уже не способна анализировать и делать выводы.

Самые недовольные жизнью в Казахстане своими доходами и возможностью реализоваться в Казахстане – это клиенты МФО

Если в предыдущих разделах мы рассматривали различные факторы, по которым различаются клиенты банков и МФО, и получали при этом различия в предпочтениях в зависимости от объективных и измеряемых факторов, то теперь настала очередь субъективного восприятия. И вот здесь разница становится не просто существенной, а радикальной.

Из тех, кто «совсем не удовлетворен» собственной жизнью, соотношение в выборе МФО и банков максимальное – почти вчетверо (40% и 11% – в пользу банков).

Из тех, кто «совсем не удовлетворен» жизнью в Казахстане, соотношение между МФО и банками – 44% и 13% соответственно.

Из тех, кто «совсем не удовлетворен» своими текущими доходами и теми, которые ожидаются в ближайшей перспективе, соотношение между клиентами МФО и банков также 3,5 раза (45% против 13% в пользу МФО). Точно такая же пропорция между МФО и банками в группе тех, кто «совсем не удовлетворен» возможностью реализоваться в Казахстане.

Иными словами, если какая-то гипотетическая структура захочет «раскачать» недовольных жизнью и перспективами в Казахстане с целью передела власти или собственности, то даже не нужна никакая религиозная или идеологическая индоктринация, можно просто взять списки клиентов МФО и вывести их на площадь…

Выводы

Не важно, стали ли банки мишенью в борьбе против закредитованности населения из-за популизма в виде эксплуатации классовой ненависти к банкирам, или кризис госуправления проявляет себя в виде неспособности системы анализировать, делать выводы и прогнозы, факты упрямо говорят о том, что тактической мишенью в борьбе с закредитованностью должны были стать вовсе не банки, а МФО.

Законодательные же инициативы, направленные на ужесточение условий кредитования населения банками, приведут лишь к перетоку заемщиков банков в зону МФО, где ставки выше, риск стать «проблемным заемщиком» возрастет.

Стратегическое решение проблемы закредитованности лежит лишь в сфере программ повышения реальных доходов населения (нынешняя программа «не работает» на нужную аудиторию, а задачу создания новой программы даже никто не ставил).

Цена стратегической ошибки будет такая же, как и во всех случаях разрыва программы действий с объективной реальностью – рост числа недовольных жизнью и перспективами в Казахстане, а следовательно, падение рейтинга Президента Токаева, а вместе с ним и рейтингов исполнительных и законодательных ветвей власти, что в условиях геополитической нестабильности в мире впрямую означает угрозу национальной безопасности.

Поддержать

Поддержать

Smart

Smart  Бизнес

Бизнес  Культурная среда

Культурная среда  Общество

Общество  Политика

Политика  "Законы XII таблиц"

"Законы XII таблиц"  Досье и мифы

Досье и мифы  Асар в Украине

Асар в Украине

Комментариев пока нет