Кто станет управлять фондовым рынком после объединения биржевого потенциала?

Поручение президента Касым-Жомарта Токаева объединить потенциал двух фондовых бирж: Казахстанской фондовой биржи (KASE) и AIX – внутренней торговой площадки МФЦА, можно рассматривать как признание слабой эффективности проекта AIX. Биржа открылась в 2017 году как часть МФЦА, а сам финансовый центр создали с подачи известного финансиста Кайрата Келимбетова, который «продал» идею центра Нурсултану Назарбаеву – как способствующего развитию несырьевого экспорта и повышению влияния Казахстана в регионе. Финансовому сектору обещали, что биржа станет центром регионального притяжения для иностранных инвесторов и эмитентов, создаст объем ликвидности и даст новые возможности по развитию рынка ценных бумаг Казахстана, управлению активами и капиталом, обеспечит интеграцию фондового рынка с международным рынком капитала.

Биржа МФЦА была создана совместно с Шанхайской фондовой биржей и NASDAQ (американская фондовая биржа, специализирующаяся на акциях высокотехнологичных компаний, – ред.). Задача заключается в наполнении этой биржи инструментами, продуктами, в привлечении на рынок участников – казахстанских и зарубежных брокеров. Судя по статистике, процесс идет, но за шесть прошедших лет торги на AIX не вылились в рекордные объемы, а прошедшие IPO были малыми по количеству и небольшими по объемам. Согласно размещенной на сайте AIX информации на 1 июля 2023 года на бирже было 138 выпусков бумаг, 92 эмитента и 28 торговых члена из Казахстана, России, Китая и европейских стран. Объем торгов в 2022 году составил $173 млн, в первом полугодии 2023 года – $140 млн. На KASE на 1 июля 2023 года в торговых списках числилось 1 594 инструмента, включая 969 ценных бумаг, объем торгов на рынке ценных бумаг составил $14 млрд. Операции на фондовом рыке проводили 43 брокера.

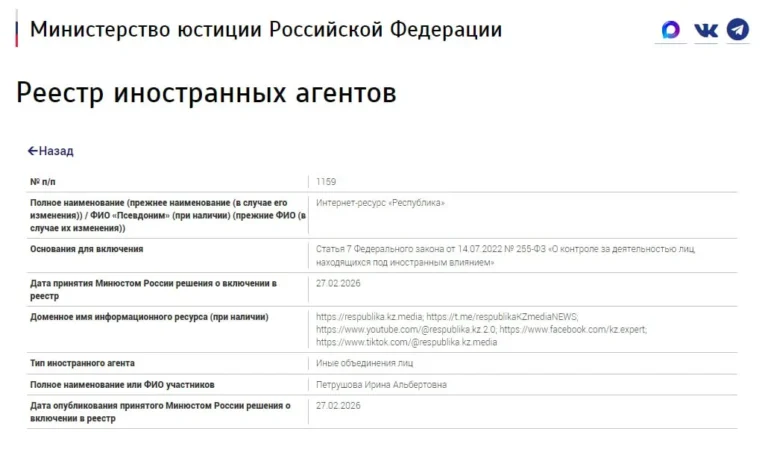

В официальном списке AIX иностранных бумаг до обидного мало. Например, отсутствуют китайские и американские эмитенты, хотя ожидалось, что акционеры – крупнейшие и влиятельные Шанхайская биржа и NASDAQ помогут привлечь в Казахстан начальных эмитентов из своих стран. Но, как видно, делиться клиентами биржи-партнеры не сильно хотят. Сейчас в листинге AIX из иностранных бумаг – преимущественно инструменты российских компаний. И главное приобретение – золотодобывающая компания «Полиметалл». «Полиметалл» прошел листинг в Астане в апреле 2019 года, став первым иностранным эмитентом на AIX. В августе этого года акционеры компании на волне антироссийских санкций провели смену юрисдикции в Казахстан с острова Джерси. Сейчас основной листинг компании находится на AIX, а на Мосбирже торгуется определенный объем.

Ожидания по росту числа качественных эмитентов на AIX оказались в значительной степени завышенными. Иностранных эмитентов привлекает большой пул инвесторов, но большие деньги в Астане не крутятся. Триллионные активы ЕНПФ, на которые с удовольствием бы пришли иностранные инвесторы, ждут соответствующего рейтинга и рассматривают качество каждого эмитента «под микроскопом». Но именитые эмитенты не хотят делить объемы своих акций между Лондоном, Нью-Йорком и третьей биржей. Казалось бы, Национальный Банк как управляющий валютной частью пенсионных активов ЕНПФ мог бы для развития торговли на AIX поставить свои условия и предложить иностранным эмитентам привести свои бумаги в Астану. Но Национальный Банк вряд ли так поступит – инициатива обернется провалом. Эмитенты предпочитают глобальные рынки с большим количеством ценных бумаг и инвесторов и понятными правилами. Английское право на AIX и суд МФЦА – правовой симулякр, и отличаются от правовой и судебной среды непосредственно в Великобритании.

Возвращаясь к теме объединения бирж, можно отметить отсутствие планов по сливанию их воедино. Биржи достаточно разные по корпоративной культуре, регулированию и торговым модулям, чтобы привести их работу к единому знаменателю. Вопрос состоит в другом – кто и как после объединения биржевого потенциала будет определять и контролировать казахстанский рынок капитала? Будут ли нормативы регулирования определяться внутренними государственными структурами или же вопрос отдадут на откуп иностранцам? Останется ли привлечение капитала при нынешнем уровне регуляции или же ее уровень будет понижен? Регулирование биржевого рынка АРРФР и регулирование биржевого рынка МФЦА отличаются упрощенными требованиями со стороны МФЦА. Упрощение грозит дефолтами по облигациям, так как в листинг могут пробиться «мусорные» бумаги. Будут ли допущены на AIX с более низким уровнем регуляции активы ЕНПФ и есть ли смысл решать вопросы в британском суде МФЦА в случае возникновения проблем, если активы – внутренние деньги, и обращаются внутри страны? Развитие рынка капитала сильно зависит от денежно-кредитной политики. Эмитентам облигаций нужны низкие процентные ставки, понимание, куда движется экономика, и собственных перспектив. Привлекать долевой капитал будет малая часть казахстанского бизнеса – не все готовы впускать в бизнес миноритарных акционеров, главная задача которых – получить с компании дивиденды. Да и в Казахстане не так много больших успешных компаний, которые могли бы попробовать себя на фондовом рынке и провести IPO. Рынок стартапов по примеру NASDAQ тоже под вопросом по причине небольшого числа проектов. В принципе он и так существует через привлечение средств от бизнес-ангелов.

В государственных структурах понимают нелепость наличия двух фондовых бирж на небольшом рынке Казахстана при отсутствии реализации на AIX больших инвестиционных планов. Закрывать биржу никто не будет – в нее слишком много вложено средств и репутационных ожиданий. Главное сейчас – не навредить внутреннему рынку капитала, пытаясь за его счет решить проблемы чьих-то скороспелых решений.

Все комментарии проходят предварительную модерацию редакцией и появляются не сразу.