Сюрпризы и разочарования дивидендного сезона в Казахстане

Традиционно дивидендный сезон в нашей стране является временем повышенного внимания к акциям на местном рынке. Такое стечение обстоятельств обусловлено доминированием эмитентов, которые производят выплаты раз в год. Обычно это происходит с конца апреля до середины июля.

Определенный временной отрезок, выделяемый на проведение годовых общих собраний акционеров (ГОСА), создал эффект сезонности. Он делится на три фазы: подготовку, фиксацию реестров и постдивидендный период.

К подготовке мы причисляем сезон отчетностей за 4 квартал предыдущего года, который начинается примерно в конце февраля и далее перетекает в годовые отчеты эмитентов. В данном отрезке инвесторы получают наиболее полную информацию по финансовым результатам компаний за предыдущий год. Именно он и является периодом, за который будут выплачены дивиденды. Это дает возможность строить наиболее точные прогнозы. Данный период заканчивается, когда совет директоров эмитентов объявляет рекомендацию по будущим выплатам. Она чаще всего соответствует итоговому размеру получаемой прибыли.

Фиксация реестров – наиболее жаркое время на финансовом рынке. Инвесторы продают акции за два торговых дня до самой даты фиксации, поскольку согласно режиму торгов Т+2 фактические операции (прихода/ухода бумаг со счетов) происходят через данное количество времени. На Казахстанской фондовой бирже (KASE) также учитывается время фиксации – у всех эмитентов в индексе оно прописывается в 00:00. Для глобальных депозитарных расписок (ГДР) данное правило работает не всегда, поскольку бумаги могут находиться в управлении зарубежных клиринговых систем и банков-кастодианов, которые выставляют собственное время фиксации – чаще всего по окончании торгового дня на бирже, где торгуются ГДР.

В постдивидендный период рынок успокаивается – в это время торги тяготеют к снижению волатильности и объемов, – а в июле-августе переходит в ралли.

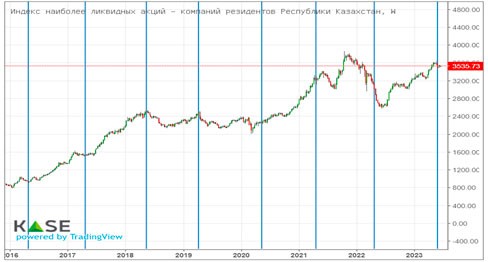

Динамика рынка в начале фазы фиксации реестров с 2016 года

Как прошел текущий сезон?

Начиная с 2020 года изменились основные паттерны поведения рынка во время трех фаз дивидендного сезона. В первый год, весной, мы наблюдали за падением рынка из-за пандемиии COVID-19. Выплаты были смещены, что не дало проявиться сезонным характеристикам. В 2021 году негативное влияние дивидендов отразилось лишь в постдивидендной фазе, где индекс KASE снизился на 10% за два месяца. В 2022 году снова последовали переносы вследствие начавшегося конфликта между Россией и Украиной.

Текущий сезон также нельзя назвать полноценным, поскольку мы лишились выплат от АО Kcell и «Казахтелеком», которые временно перенесены. Подготовительная фаза прошла относительно позитивно: рынок рос с конца марта до середины апреля. Две важные фиксации реестра акционеров (отсечки) пришлись на 31 мая. Однако заметное снижение мы видели только у АО «Народный банк Казахстана».

Сюрприз преподнесло АО «Казахтелеком», которое решило перенести вопрос по дивидендам на второе полугодие. 29 и 30 мая индекс KASE снизился почти на 3%, но затем довольно быстро восстановил около 60% потерь. На этом волатильность рынка закончилась, и сезон перешел в третью фазу, когда с 10 марта объемы торгов упали до минимумов, а по большинству бумаг и вовсе замерли.

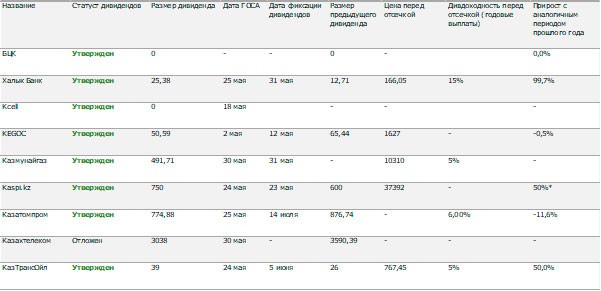

Сводная таблица по результатам дивидендного сезона

(выплаты проведены с 1 апреля по 30 июня прошлого года)

АО «Народный банк Казахстана» (HSBK) вдвое увеличило размер дивидендов, по сравнению с прошлым годом. Наш прогноз в 25,4 тенге на акцию полностью оправдался и соответствовал 50% прибыли. В связи с тем, что дивидендная доходность перед отсечкой составляла около 15%, бумаги показали наибольший минус при фиксации реестра дивидендов. По остальным акциям, кроме АО «НАК «Казатомпром», у которого еще не было фиксации, дивидендная доходность не превысила 5%, поэтому наблюдалось ограниченное влияние на рынок. Банк также выделил 10,26% от суммы выплачиваемых дивидендов, или 28,4 млрд тенге. Они были направлены на частичный возврат депозита АО «Казахстанский фонд устойчивости», который ранее перешел на баланс АО «Казкоммерцбанк» в качестве госпомощи, а затем был поглощен АО «Народный банк Казахстана».

АО «Казахтелеком» (KZTK) перенесло вопрос выплат на второе полугодие. Размер предлагаемоего дивиденда составлял 3 038 тенге, что было на 15% ниже предыдущей выплаты и на 29% – нашего прогноза в 4 300 тенге. В данном случае мы полагаем, что отложенные дивиденды стали следствием вопроса капитальных затрат компании для развития 5G-технологий. Аналогичная причина была и у АО «Kcell», однако в данном случае перенос не обсуждался, и компания решила не производить выплаты.

АО «КазТрансОйл» (KZTO) удивило прошлогодней рекомендацией совета директоров выплачивать 26 тенге на акцию. Это стало шоком для рынка, учитывая, что ранее национальная компания выплачивала 132 тенге на акцию. Данное решение привело к быстрой потере статуса «дивидендного аристократа». Несмотря на то, что в текущем году выплаты были на 50% выше, составив 39 тенге, это все равно почти в два раза меньше, чем компания платила в первый год после выхода на IPO. Перспективы роста стоимости также пока остаются под вопросом. С одной стороны, компания выпустила льготные облигации для финансово-проблемного проекта реконструкции и расширения водовода «Астрахань – Мангышлак». Это позволит частично увеличить потенциальные дивиденды в будущем, поскольку возврат ожидается только через 10 лет. Но с другой стороны, судя по результатам первого квартала 2023 года, маловероятно ожидать значительного роста дивидендов. Дело в том, что свободный денежный поток уже стал отрицательным.

АО НК «КазМунайГаз» (KMGZ) известно как дивидендный новичок на рынке. Было интересно наблюдать за динамикой торгов перед и во время отсечки ввиду большого присутствия розничных инвесторов в торгах. В связи с этим также было сложно предсказать, как поведут себя акции, но инвесторы пожелали не продавать бумаги. Котировки слабо отреагировали на фиксацию реестра. С другой стороны, причиной могла быть относительно невысокая дивидендная доходность акций. Позитивной стороной стал тот факт, что финальный размер дивидендов оказался выше наших ожиданий в 328-410 тенге и составил 491,71 тенге.

Акционеры АО «НАК «Казатомпром» (KZAP) 25 мая на ГОСА утвердили выплату дивидендов в 774,88 тенге по итогам 2022 года. Это на 11,6% меньше, чем в прошлом году. Однако решение соответствует дивидендной политике компании, основанной на уровне свободного денежного потока, который оказался минусовым в 4 квартале. В связи с этим рост чистой прибыли до 1 342 тенге на акцию не дал прямого эффекта на уровень выплаченных средств. Текущая дивдоходность бумаг составляет около 6%. Стоит отметить, что размер чистых дивидендов (за минусом налогов) для ГДР на Лондонской фондовой бирже указан как $1,7885.

АО «Kaspi Bank» (KSPI) исправно платит дивиденды четвертый квартал подряд. По итогам 2022 года финтех три раза производил выплаты на общую сумму 1 700 тенге, что чуть меньше результата 2021 года в 1 771 тенге. Утверджденный размер за первый квартал 2023 составил 750 тенге, что на 250 тенге больше, чем компания выплачивала в августе прошлого года.

АО «Банк ЦентрКредит» (CCBN) ожидаемо не стало выплачивать дивиденды. Но вероятность растет с каждым годом, учитывая возврат денег, полученных от государства. Также на это указывает тот факт, что пару лет назад руководство банка допускало возможность выплаты в 2023 году.

В целом дивидендный сезон текущего года выдался умеренным с точки зрения влияния на рынок. Тем не менее сейчас мы видим переход рынка в третью фазу и довольно заметное снижение волатильности и объемов торгов. Пока акции не подают сигналов на смену текущего замедления. Однако триггером к сезонному оживлению может стать первое за последние три года снижение базовой ставки на заседании Национального банка РК, которое пройдет 5 июля. Напомним, что зачастую снижение активности переходит в ралли рынка в июле, августе и сентябре и создает сезонные инвестиционные возможности.

Поддержать

Поддержать

Smart

Smart  Бизнес

Бизнес  Культурная среда

Культурная среда  Общество

Общество  Политика

Политика  "Законы XII таблиц"

"Законы XII таблиц"  Досье и мифы

Досье и мифы  Асар в Украине

Асар в Украине

Комментариев пока нет